もし、太陽光発電のメンテナンスが割安で出来たら良いと思いませんか?

メンテナンスで発生した費用は適正に経費計上できれば税負担が少なくなります。

つまり、結果的に割安にメンテナンスが行えるということにもなりますよね。

しかも、機器の故障リスクや故障の早期発見にもつながるのでお得感があります。

では、ここで【クイズ】です!

自信を持って答えられないと、売電期間中の利益を取りこぼし続けることにもなります。

★太陽光発電所に雑草が生え放題で発電量が低下しています。

雑草をどうにかしたいあなた。

その場合、経費計上できるのは次のどちらでしょうか?

(A)メンテナンス業者に依頼をして発生した草刈り費用。

(B)友人に草刈りの手伝いを頼んで発生した交通費と昼食代。

気になる正解は、本文で…

太陽光発電設備のオーナーはメンテナンスでどんな支出があるのか、どれが経費計上できるのか、詳しく知っておく必要があります。

どんなものでも経費計上できるわけではありません。

各項目について一覧表と解説をまとめてみました。

【注】管轄の税務署によって、判断の異なる場合があります。具体的な内容はかならず管轄の税務署へお問い合わせください。

1. 経費の基本的な考え方とメンテナンス

1-1. 経費の基本的な考え方

経費とは、売上げを上げるために必要なものを言います。

ただし、売上げを上げるために使ったものすべてが、全部経費として認められるわけではありません。

- 事業に使用しているけど、個人的にも使用しているもの

(車も洗浄できる高圧洗浄機、趣味の遊びに使えるドローンなど) - その機能自体は必要だけど、過度に高額で高機能である必要性が不明確なもの

(高額な一眼レフカメラなど)

は、一部だけ経費として認められるなど、税務署によって判断が異なります。

必ず税理士や管轄の税務署に確認を取りましょう。

1-2. 経費計上できるメンテナンスとは

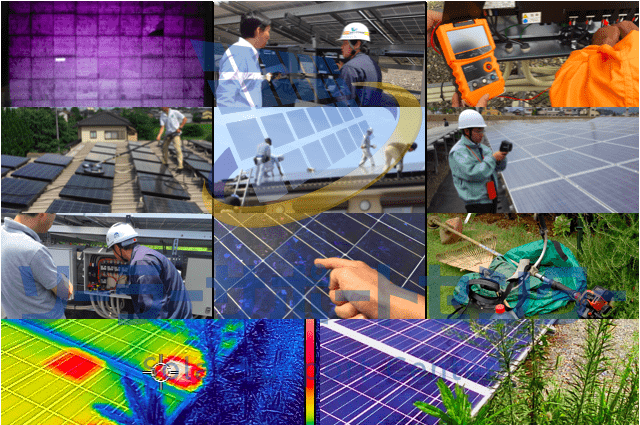

経費に計上できる「売り上げを上げるためのメンテナンス」とはどんなものなのでしょうか?

専門器具を使った洗浄?

サーモグラフィーやI-Vカーブトレーサーを使った定期点検?

業者の行うメンテナンスだけが経費計上できるメンテナンスではありません。 除草作業や目視での外観点検といった、自分でできることも多いサイト管理も含まれます。

売上げの維持に必要なメンテナンス費用であれば、経費にできる可能性があるのです。

業者に依頼するメンテナンスと自分でやるメンテナンス、それぞれどういったものが経費計上できるのか確認しましょう。

2. メンテナンス経費計上 可否一覧表

経費計上の可否を、一覧表にしました。

業者に依頼する場合、自分でやる場合に分けました。

さらに自分でやる場合は、法人と個人で分けてあります。

管轄の税務署によっては、判断が異なる場合がありますのでご確認ください。

太陽光発電メンテナンス経費計上のOK・NG一覧表

| メンテナンス費用の種類 | 業者に依頼 する場合 | 自分・自社でやる場合 | ||

| 個人 | 法人 | |||

| 外注費 | 業者に支払う点検代 | 〇 | ― | ― |

雑費 | 水道光熱費 | 〇 | 〇 | 〇 |

| 交通費 | 〇 | 〇 | 〇 | |

| 消耗品費 | 〇 | 〇 | 〇 | |

| 飲食費 | 自分以外の作業者の飲食費 | 〇 | 〇 | 〇 |

| 自分の飲食費 | × | × | × | |

| 備品 | 専用と言えない備品(衣服以外) | △ | △ | △ |

| 専用と言えない衣服 | ― | × | × | |

| 明確に専用といえる衣服 | ― | 〇 | 〇 | |

| 10万円未満のメンテ器具の購入費 | ― | 〇 | 〇 | |

| 20万円未満のメンテ器具の購入費 | ― | 〇 | 〇 | |

| 30万円未満のメンテ器具の購入費 | ― | 〇(注) | 〇(注) | |

| 人件費 | 共同作業者へ支払う謝礼、人件費 | ― | △ | △ |

| 外部協力者へ支払う謝礼、人件費 | ― | 〇 | 〇 | |

| 医療費 | メンテ時の怪我等による医療費 | ― | × | △ |

〇:経費計上できる ×:経費計上できない △:要確認 注:青色申告限定

3.業者に依頼する場合で経費計上できるもの・できないもの

メンテナンス業者に依頼する場合、経費として計上できるもの、出来ないものは以下の通りです。

3-1. 経費計上できるもの OK

| ・業者に支払う機器等の点検代 ・水道、電源を貸し出した場合の水道光熱費 ・立会いした場合の交通費 ・飲み物等差し入れの接待交際費 ・記録した写真の印刷代 ・点検の結果発生した機器等の取替費や修理費 (状況によっては費用計上できません) |

業者に直接支払う費用だけではありません。

立会いや差し入れ、記録に使った印刷なども費用計上できます。

領収書の保管を忘れないようにしてください。

3-2. 経費計上できないもの NG

| ・自分自身の飲食費 ・記録用に買ったカメラ代等、専用と言えない備品 (事業としての使用割合に応じた費用計上は可能です) ・点検の結果発生した機器等の取替費や修理費の内、資産として扱われるもの (機能アップや、耐用年数が延長される場合など) |

メンテナンスと関係なく必要になるもの、売上を上げるため専用と説明できないもの、そして「経費」ではなく「新たな資産」とみなされるものは経費として計上できません。

4. 個人のオーナーが自分でメンテナンスを行う場合に経費計上できるもの・できないもの

自分で出来る範囲のメンテナンスでは、太陽光発電を法人として設置しているか、個人として設置しているかによって扱いが変わるものがあります。

この章では、個人オーナーを対象としていますので、法人の場合は次章に進んでください。

4-1. 経費計上できるもの(個人オーナー)

| ・交通費 ・自分以外の作業者の飲食費 ・10万円未満のメンテナンス器具の購入費 ・水道光熱費 ・消耗品費 ・明確に専用といえる衣類(安全靴、絶縁手袋、防護用ヘルメット等) ・外部の協力者(シルバー人材センターなど)へ支払う謝礼 |

メンテナンス器具の購入費は金額によって扱いが異なります。

ご家族や友人、従業員(法人の場合)は外部の協力者とは扱いが異なります。

この2点に注意してください。

4-2. 経費計上できないもの(個人オーナー)

| ・自分の飲食費 ・専用と言えない衣類 ・メンテナンス時の怪我等による医療費 |

計上できないと言い切れる費用はわずか3つです。

医療費は経費計上できませんが、医療費控除の対象です。

領収書の保管を忘れないようにしましょう。

4-3. 要注意の費用項目(個人オーナー)

経費計上できるけど全額はできないもの、手続きや扶養控除との関係で、計上したほうが良いと言い切れないものがあります。

税務署や税理士と相談の上で判断しましょう。

4-3-1. 作業者へ支払う謝礼、人件費は要注意(個人オーナー)

作業者が同居の家族か否かによっても異なります。

同居する家族に協力してもらうかわりに支出した謝礼やお小遣いを経費として計上するには、専従者給与の要件を満たす必要があります。

扶養から外れることにもなりますので、どちらが有利になるかしっかり確認する必要があります。

専従者給与の要件については、国税庁の回答をご参考になさってください。

4-3-2. メンテナンス器具の購入費は要注意(個人オーナー)

メンテナンス器具の購入費が経費計上できるかは、金額によって扱いが異なります。

また、メンテナンス器具が太陽光発電のメンテナンスに専用の物か、専用のものではないかでも扱いが変わります。

この項目は、専用の器具の場合について解説します。

非専用の物については4-3-3で解説します。

20万円未満の費用は、白色申告事業者、青色申告事業者共通です。

・10万円未満の購入費:全額経費に計上可能

・20万円未満の購入費:3年間に渡り毎年均等額を費用計上可能

青色申告事業者のみ

・30万円未満の購入費:全額費用計上(年間300万円が限度)

なお、購入費用は税込経理の場合は税込価格で、税抜経理の場合は税抜価格で扱います。

4-3-3. 専用ではないメンテナンス器具の購入費は要注意(個人オーナー)

太陽光発電用として高額なメンテナンス機器を購入したとしても、全額経費計上できるとは限りません。

何故なら、他の目的に使用できるものや趣味のものと区別がつかない場合があるためです。

ドローンは経費計上できるか?

個人の場合、「事業供用割合」といって、償却資産の価値のうち何%が事業に使用されたかによって経費計上できる金額が決まります。

例えば、あなたが購入したメンテナンス器具の今年の償却額が10万円だったとします。

そして、事業供用割合が50%と判断された場合には10万円の50%として5万円が経費計上できることになります。

「事業供用割合」は原則として自己申告ですが、正確にその割合を証明することは困難です。(個人事業の場合、自分自身では線引きが曖昧になりがち)

高額で他用途にも使用できる物については、付き合いのある税理士と相談したうえでご検討ください。

5. 法人のオーナーが自分でメンテナンスを行う場合に経費計上できるもの・できないもの

自分で出来る範囲のメンテナンスでは、太陽光発電を法人として設置しているか、個人として設置しているかによって扱いが変わるものがあります。

この章では、法人オーナーを対象としています。個人の場合は前章をご覧ください。

5-1. 経費計上できるもの(法人オーナー)

| ・交通費 ・自分以外の作業者の飲食費 ・10万円未満のメンテナンス器具の購入費 ・水道光熱費 ・消耗品費 ・明確に専用といえる衣類(安全靴、絶縁手袋、防護用ヘルメット等) ・外部の協力者(シルバー人材センターなど)へ支払う謝礼 |

メンテナンス器具の購入費は金額によって扱いが異なります。

法人の場合、従業員と外部の協力者は扱いが異なります。

この2点に注意してください。

5-2. 経費計上できないもの(法人オーナー)

| ・自分の飲食費 ・専用と言えない衣類 |

計上できないと言い切れる費用はわずか2つです。

個人オーナーと違って、医療費も扱いによっては計上できる可能性があります。

5-3. 要注意の費用項目(法人オーナー)

法人の場合、社内での扱いによって全く経費計上できなくなってしまうこともあります。

5-3-1. 作業者へ支払う謝礼、人件費は金額に要注意(法人オーナー)

法人の場合、同居する家族であっても給与とできます。

(適正な価格の範囲内(おおむね外部に委託する場合と同程度)の場合に限る)

支払った際には、源泉税の徴収など給与に対する税金が発生します。

5-3-2. メンテナンス器具の購入費は実際の使用に要注意(法人オーナー)

太陽光発電以外の事業も含めて事業でのみ使用する場合は問題なく償却額分を経費として申告できます。

事業以外でも使用している場合は経費計上自体が難しくなります。

どこまでが事業での使用で、どこからが事業以外での使用となるかは管轄の税務署や税理士とご相談ください。

5-3-3. 医療費は社内での扱いに要注意(法人オーナー)

医療費は経費計上できるか?

法人として負担し、領収書を受け取っている場合は経費計上できます。

6. まとめ

メンテナンスのために発生する費用は多岐に渡ります。

その中で経費としてまったく計上できない支出は、自分自身の飲食費と、専用とは言えない衣類の支出くらいです。

つまり、最初のクイズの答えは

【 A・B 両方とも経費になる】でした!

発電所をちょっと見に行った際や、除草作業して外食した際などは、記録と領収書の保管をしておくと後々役立つかもしれません。お知り合いがお手伝いしてくれた場合には、ご飯もおごっちゃいましょう!

適正に経費計上をすることで税額が下がれば、結果的に割安にメンテナンスをできたことになります。

パネルの清掃や電気的な点検等、専門業者のメンテナンスも領収書を保管して、賢く発電量を維持しましょう。